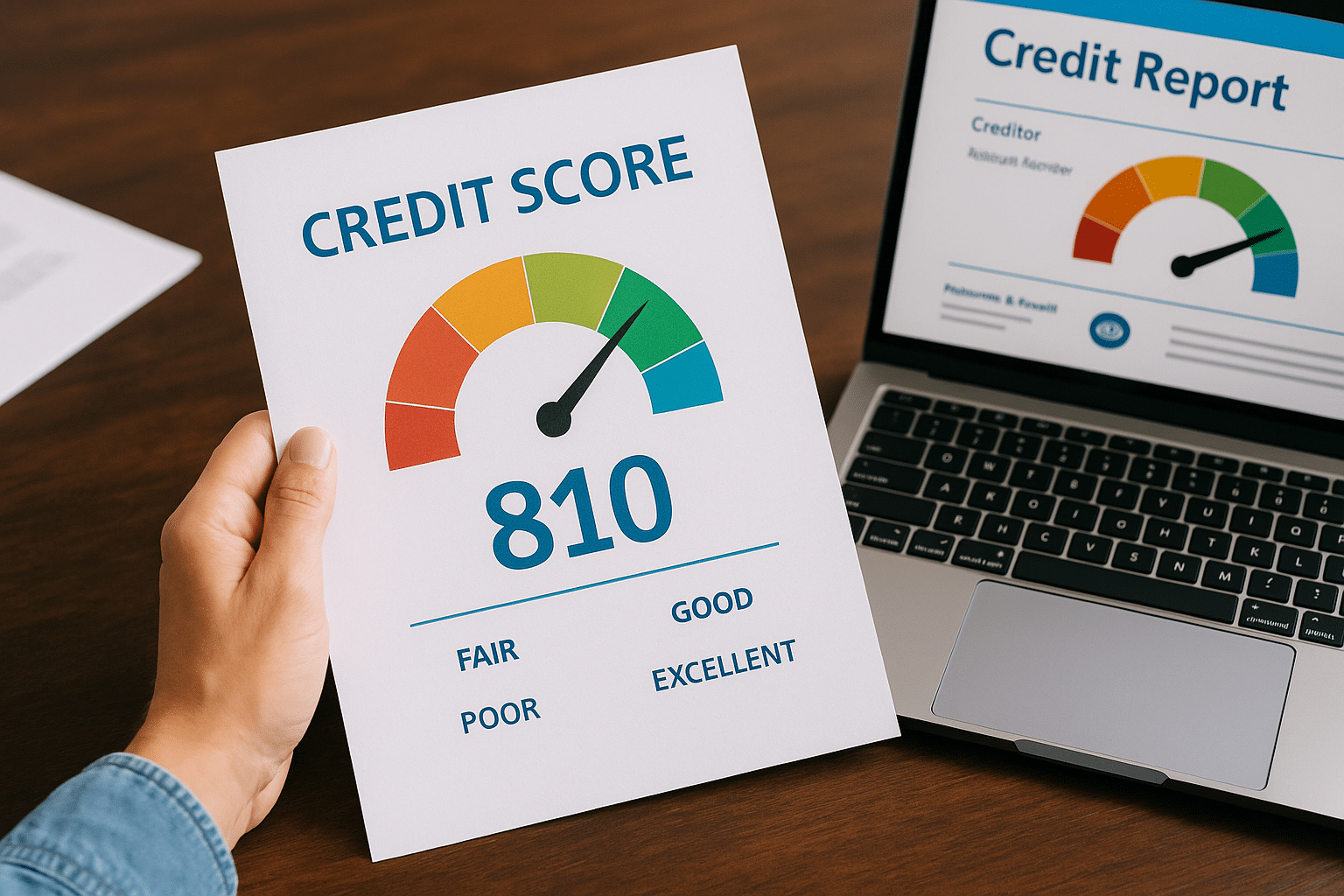

Comment améliorer son score bancaire (et obtenir un meilleur prêt)

En 2025, obtenir un crédit immobilier ou à la consommation dépend de plus en plus de votre profil bancaire. Les banques analysent vos revenus, vos habitudes de dépenses, votre gestion financière… et vous attribuent un score de « solvabilité ». Bonne nouvelle : vous pouvez activement travailler à améliorer son score bancaire, même sans changer de salaire.

Qu’est-ce que le score bancaire ?

Il ne s’agit pas d’un chiffre officiel comme le « credit score » américain, mais d’un profil de confiance établi par la banque à partir de critères tels que :

- Vos revenus réguliers

- Vos dépenses fixes

- La présence ou non d’un découvert

- Vos crédits en cours

- Votre capacité à épargner chaque mois

- Votre comportement financier global

Ce score est utilisé pour décider :

– si vous obtenez un prêt

– à quel taux

– avec ou sans garanties supplémentaires. Par conséquent, améliorer son score bancaire peut faciliter considérablement l’obtention d’un prêt.

1. Supprimez les découverts, même autorisés

Être en découvert, même « légalement », est un mauvais signal pour les banques. Cela suggère :

- Une mauvaise gestion des flux

- Une absence de trésorerie

- Un risque de défaut en cas de coup dur

Objectif : finir chaque mois avec un solde positif. Cette discipline est cruciale pour améliorer le score bancaire.

2. Mettez en place une épargne automatique

Même 50 € par mois suffisent. L’important, c’est :

- La régularité

- Le fait que cela prouve une capacité à dégager un reste à vivre

- Une bonne habitude financière, vue positivement par la banque

Une épargne mensuelle, même modeste, améliore fortement votre profil emprunteur et contribue à l’amélioration de votre score bancaire.

3. Évitez les crédits à la consommation

Un prêt auto ou un crédit renouvelable sont vus comme :

- Des dettes « passives »

- Une gestion financière risquée

- Une dépendance à l’emprunt pour financer les besoins courants

Préférez :

un prêt immobilier (patrimonial)

ou aucun crédit du tout pour maintenir ou améliorer son score bancaire.

4. Stabilisez vos revenus

Les banques aiment :

- Les CDI (ancienneté > 6 mois)

- Les indépendants avec 2 à 3 bilans stables

- Les revenus réguliers, même modestes

Pour améliorer son score bancaire, si vous êtes freelance ou entrepreneur, soignez votre résultat net, pas juste votre chiffre d’affaires.

5. Soignez votre historique bancaire

Avant de faire une demande de prêt :

- Nettoyez vos comptes pendant 3 à 6 mois

- Évitez les paiements par jeux d’argent ou casinos en ligne

- Limitez les retraits espèces incohérents

- Évitez les « rejets de prélèvements » et les agios

Les banques analysent vos relevés ligne par ligne. Montrez que vous êtes rigoureux, stable, et responsable pour progresser et améliorer son score bancaire.

Bonus : changez de banque… avec stratégie

Les banques en ligne offrent souvent des outils de gestion budgétaire, des relevés propres, et moins de frais. Cela peut améliorer votre profil « sur le papier ».

Mais attention : pour un prêt, les banques préfèrent souvent accorder le crédit à leurs clients historiques. Pensez à négocier en interne avant de changer d’établissement, car cela influence votre score bancaire.

En résumé

Améliorer son score bancaire, c’est possible sans gagner plus. Il s’agit de gérer mieux, montrer patte blanche, et anticiper. Un bon profil bancaire ouvre les portes du crédit, à de meilleures conditions, et vous donne un vrai levier pour vos projets. En somme, améliorer son score bancaire est un investissement dans vos ambitions futures.